Kaheksa põhilist finantspettuse liiki ja kuidas neid ära tunda? I osa

Turvalisus on oluline teema, eriti juhul, kui see puudutab meie vara. Kui aastaid tagasi oli üheks põhiliseks pettuse liigiks raha võltsimine, siis nüüd, mil pangandus on liikunud digikanalitesse, tegutsevad ka pahalased uutel viisidel. Kuidas kaitsta end pettuse ohvriks langemise eest?

Swedbank korraldas veebiseminari, mille raames panga riskijuhtimise juht Raul Vahtra ja Politsei-ja Piirivalveameti Põhja prefektuuri kriminaalbüroo juht Urmet Tambre andsid ülevaate põhilistest finantspettustest ja jagasid nõuandeid, kuidas pettuseid ära tunda. Video leiad artikli lõpust.

Missugused pettused on praegusel ajal kõige enam levinud?

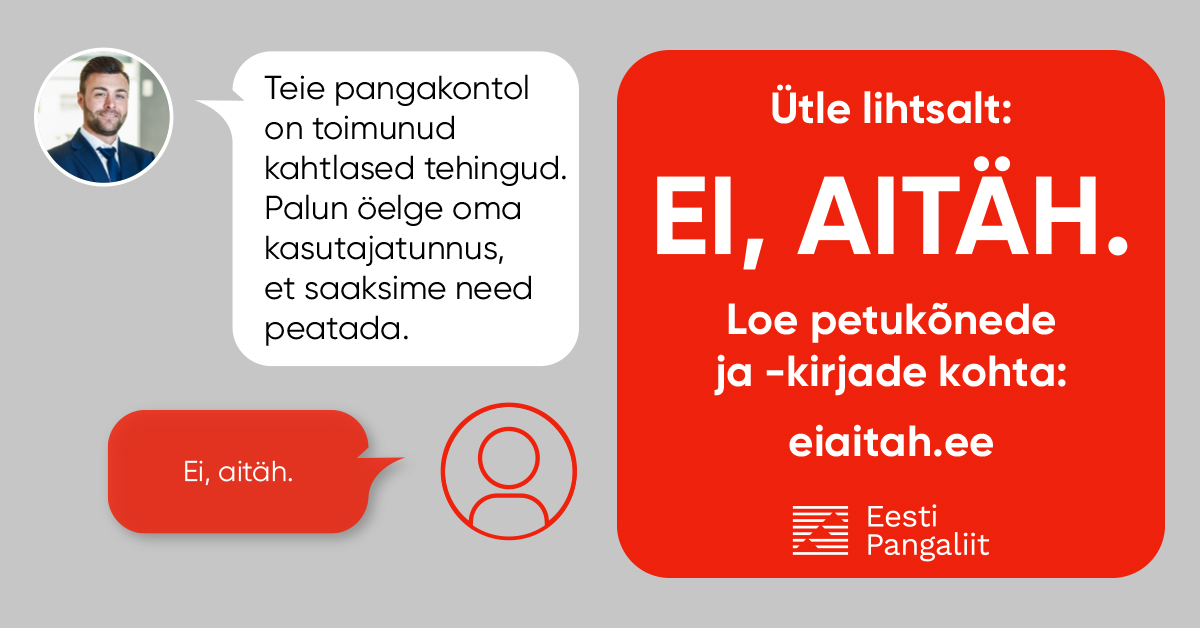

1. Petukõned ja -sõnumid

Petukõnede puhul helistatakse panga numbriga sarnaselt numbrilt või võltsitakse numbrinäitu ja näidatakse kõne saajale panga numbrit. Seejärel üritatakse meelitada inimesi sisestama oma mobiil-ID või Smart-ID PIN-koode ja avaldama oma kaardiandmeid jne. Petusõnumite puhul, palutakse näiteks uuendada oma Smart-ID profiili vms ja suunatakse lingile, millele klõpsates avaneb aga võltsitud panga lehega sarnane leht. Kurjategijad kasutavad suunamist, ootemuusikat, loevad kliendile ette tema isikukoodi või teisi isikuandmeid ja kasutavad kõikvõimalike vahendeid, et luua ohvrile illusioon, et ta tõepoolest räägib pangatöötajaga. Seejärel rõhutakse inimese emotsioonidele, tekitatakse hirm ja arusaam, et tegutseda on vaja kiiresti. Ohvri telefonile saabuvad mobiil-ID või Smart-ID autentimispäringud ja ohver arvab, et „pangatöötaja“ identifitseerib teda. Taustal logib aga kurjategija tema internetipanka sisse. Seejärel algatab kurjategija sealt makseid, tihti just välismakseid, katkestab kliendi hoiuseid, vormistab väikelaenulepinguid jne. Samal ajal saabuvad ohvri telefonile mobiil-ID või Smart-ID teated tehingu allkirjastamiseks. Kui ohver sisestab oma PIN2-koodi, siis ongi kurjategija oma eesmärgi saavutanud. Olles juba ohvri n-ö konksu otsa saanud toimetavad kurjategijad tema kontol nii kaua kui võimalik ja üritavad maksimaalselt ohvri heausksust ära kasutada. Kurjategijad algatavad üha uusi tehinguid ja ohvri telefonile saabuvad uued allkirjastamisteatised.

Kuidas ennast kaitsta?

Siinkohal on raske anda alati toimivat soovitust. Kõne pangast ei tähenda alati petukõnet, sest pangatöötajad helistavad ka ise klientidele. Tuleb jääda rahulikuks ja mõelda loogiliselt. Pangatöötaja ei kiirusta klienti, ta ei küsi PIN-koode, ta suhtleb kliendiga tema emakeeles. Enne mobiil-ID-ga või Smart-ID-ga millegi kinnitamist tuleb aga aru saada, mis toimingut parasjagu tehakse. Kindlasti ei tohi telefonile tulevaid autentimisteateid või allkirjastamisteateid kinnitada oma PIN-koodidega, kui klient ise samal ajal mingit tehingut ei tee. Nii võib juhtuda, et klient kinnitab hoopis tema internetipanka sissehäkkinud kurjategija poolt algatatud makse, hoiuse katkestamise, väikelaenutaotluse vms. On oluline, et me räägiksime ohtudest ka oma vanematele, sõpradele, lastele ja saaksime ka ise aru, et ettevaatlikkus loob turvalisuse.

2. Investeerimispettused

Investeerimispettuste skeeme on erinevaid. Üks variant on see, et inimesele helistatakse, enamasti võõrkeeles, ja pakutakse võimalust hea tootlusega investeerida. „Helistajad on pealetükkivad ja hea veenmisoskusega, ilustavad numbreid ja lubavad helget tulevikku ning ohvrid viiakse nii kaugele, et nad logivad pangasüsteemi ja teevad ülekande investeerimiskeskkonda. Kuna tegemist on keerulise protsessiga, pakuvad kelmid kliendile abi ja veenavad teda jagama ka ekraani või installeerima programmi, millega saadakse kontroll inimese arvuti üle,“ selgitas Vahtra, kelle sõnul on tulemuseks see, et klient ei näe oma raha enam kunagi. Nii on ka Eestis kaotatud sadu tuhandeid eurosid.

Tambre rõhutas, et mitte kunagi ei tohi ühelegi võõrale inimesele anda ligipääsu oma arvutile ega lasta neil laadida ühtki programmi, mis võimaldaks distantsilt arvuti üle võtta: „Internetikeskkonnas kaob inimestel tihtipeale ohutunne, aga tegelikult on tänapäeval võõra inimese oma arvutisse lubamine sama, nagu tema lubamine oma koju. Kui me ei lase kontvõõrast inimest oma koju, siis miks lubame ta oma arvutisse?“

Levinud on ka investeerimisplatvormid, millel on ilusad veebilehed ja tootlusnumbrid ning millel tunduvad olevat korralikud referentsid, aga tegelikult on tegu pettusega.

Kuidas end selle eest kaitsta? Kontrollige väga põhjalikult tausta, vaadake, kes on teenuse pakkujad, kas neil on selles riigis tegevusluba, kus nad väidavad end tegutsevat ja kas tooted ja projektid, mida pakutakse, on päriselt olemas.

3. Laenupettused

Laenupettuste ohvriks satutakse erinevalt – näiteks on veebis üleval bännerid reklaamidega, kus lubatakse soodsa intressiga ja kiirelt laenu. Ohukohaks on aga see, et veebikeskkonnas tuleb täita vorm ja tihtipeale anda ka oma andmed kellegi kätte.

„Seejärel tuleb üsna kiiresti positiivne vastus, aga selleks, et laen kätte saada, on vaja maksta teatud tasud. Lisaks võidakse küsida teenuse pakkumise eest ka ettemaksu. Korrektne finantseerimisasutus ei küsi selliseid ettemakse ja see peaks punase tule põlema panema,“ rõhutas Vahtra, kes soovitas alati enne selliseid käike teha ära kodutöö ja uurida, kas asutusel on tegevusluba. Vastasel juhul kantakse raha kellelegi, keda pole tegelikult olemas ja inimene jääb rahast ilma.

4. Pangakaardipettused

Väga levinud on ka pangakaardipettused. Kelmid ahvatlevad inimesi silmatorkavate veebireklaamidega, mis lubavad korralikke soodustusi erinevatele toodetele, näiteks iPhone’idele, MacBook’idele või tuntud brändi prillidele.

„Kui inimene lehele läheb, siis ta näeb, et alles on vaid kaks telefoni ja keegi samal ajal juba ostab ühte neist. Nii kiirustatakse ohvrit ostuotsust tegema, raha läheb kaardilt maha, aga kaup ei jõua kunagi kohale,“ tõi Vahtra näite.

Tambre sõnul on selliste juhtumite järel ja ka muidu oluline vähemalt korra aastas oma pangakardi PIN-kood ära vahetada. „Kurjategijad müüvad sageli kaardi andmed edasi ja pettuse tegemine võib võtta kauem kui aasta. Kui aga andmed ära muuta, võtate kelmidelt selle võimaluse ära,“ rõhutas ta.

Pangakaardipettusena on levinud ka see, kui näiteks meelelahutusasutustes makstakse joogi eest, aga ei märgata, et maksmisel ei ole summa mitte 8 eurot, vaid 800 eurot. Hiljem on aga ülemaksmist väga keeruline vaidlustada, sest sellistes kohtades on ka 800 eurot maksvad joogid olemas.

„Kindlasti ei tohi hoida PIN-koodi rahakoti vahel, sest nii saab kelm rahakoti kadumisel väga lihtsasti konto tühjaks teha. Samuti pole tark pangakaarti pildistada, jätta seda kättesaadavasse kohta ega saata kellelegi interneti teel krediitkaardi numbreid. Ühe võimalusena, kuidas end kaitsta, võiks vaadata üle oma internetipanga seaded. Näiteks on võimalik lubada või keelata välismaksed. Aidata võib ka see, kui muuta limiidid väiksemaks,“ tõi Vahtra näite.

Veebiseminari pettuste teemal saad vaadata meie Facebooki lehelt.

Loe lisaks: